اندیکاتور شمارش امواج الیوت : تئوری امواج الیوت یکی از تحلیلهای تکنیکال در بازارهای مالی است که بر این عقیده استوار است؛ بر تمام دنیا نظم حاکم است و بازارهای مالی از این قاعده استثناء نیستند.

رالف نلسون الیوت توانست الگوهایی از درون بینظمیهای بازار بیرون بکشد و تئوری خود را اثبات کند. الیوت با کشفیات خود نشان داد حرکت بازار در غالب یک موج است که میتوان آن را پیش بینی کرد؛ اما برای این پیش بینی، نیاز به آشنایی با اندیکاتور یا اسیلاتور امواج که یکی از دستاوردهای تئوری الیوت است، داریم.

سوالاتی که اینجا پیش میآید این است که اندیکاتور چیست؟ آیا بین اندیکاتور و اسیلاتور امواج تفاوت وجود دارد؟ اندیکاتور امواج الیوت چه کاربردی دارد؟ در ادامهی بحث به جواب تمام سوالات خود میرسید.

اندیکاتورها با دادن دادههای مفید درباره قیمت سهم، شتاب قیمتی و روند حرکتی آن به ما در اعتبار سنجی سهم کمک میکنند. معاملهگران با به کارگیری اندیکاتور شمارش امواج الیوت در کنار دیگر اندیکاتورها، به سیگنالهای خرید و فروش دست مییابند.

به طور کلی اندیکاتورها را میتوان به دو دسته زیر تقسیم کرد:

- پیشرو (leading) : هشدار و پیشبینی بازار را همراه با نوسانات قیمت اعلام میکند.

- دنبالهرو (lagging) :بر خلاف اندیکاتور پیشرو، بعد از حرکت بازار و معمولاً با تأخیر هشدار را اعلام میکند.

اندیکاتورها مانند یک دفتر خاطرات تمام دادههای گذشته بازار را در دل فرمول اصلی خود قرار میدهند. اندیکاتورها میتوانند با دادن سیگنال به معاملهگر در خرید و فروش نقش پررنگی داشته باشد.

قبل از صحبت درباره اندیکاتورها لازم است ابتدا با چند اصطلاح ساده آشنا شوید و سپس به سراغ مطالعه قوانین امواج الیوت بروید تا موضوع اندیکاتورها برایتان قابل درکتر شود.

آشنایی با اصطلاحات زیر ضروری است:

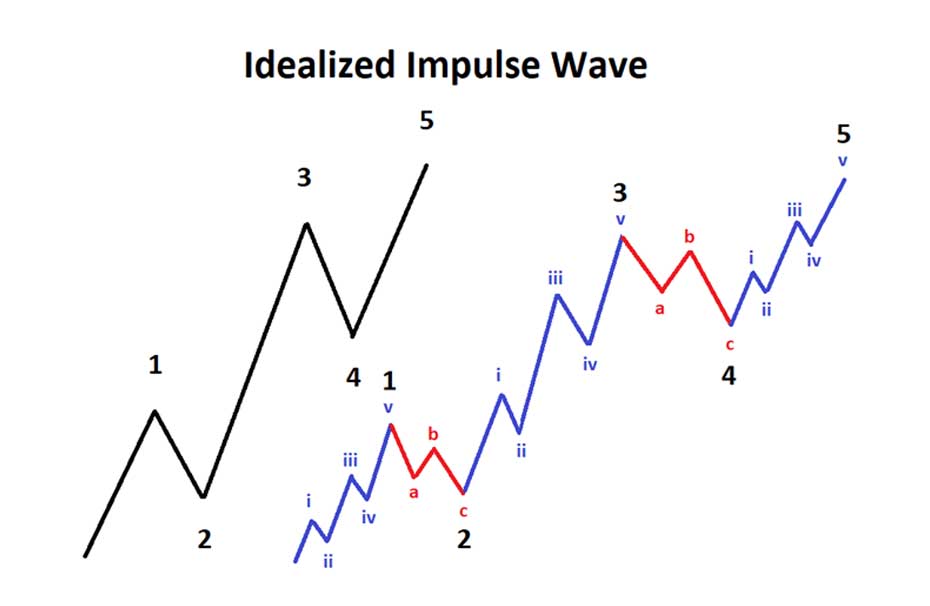

روند پیشرو: این امواج از ۵ موج تشکیل شده است و همجهت با روند موج بزرگتر هستند.

روند اصلاحی: این امواج به صورت ۳ موج ظاهر میشوند و یک اصلاح برای پیشروی قبلی هستند.

موج از درجه مشابه: به این موج، نوسان از درجه مشابه نیز میگویند. این موجها نشان دهنده زیرموجهایی است که یک ساختار کامل را میسازند.

زیر موجهای موج: هر موج کامل از امواج کوچکتر به وجود آمده است. برای مثال: موج ۱ در روند ۵ موجی پیشرو، از ۵ موج از درجه کمتر به وجود آمده است.

علت استفاده از اندیکاتور :

- معاملات برای تحلیلگر آسانتر میشود زیرا بیشتر توسط ربات انجام میشود.

- به تحلیلگر در تشخیص روند بازار کمک میکند.

- درصد خطا و اشتباه تحلیلگر را تا حد ممکن کاهش میدهد.

از اندیکاتورها به سه شکل زیر در بازارهای مالی استفاده میشود:

- یکی از کابردهای مهم در استفاده از اندیکاتورها، هشدار دادن برای تغییر در جهت و روند حرکت قیمت است. اندیکاتورها بسته به شرایط میتوانند قبل از تغییر روند یا همزمان با تغییر روند، علائمی از بازگشت روند را نشان دهند.

- معاملهگران اکثرا از اندیکاتورها برای پیش بینی و پیدا کردن قیمت مناسب برای ورود استفاده میکنند.

- معاملهگران و تحلیلگران زمانی که با استفاده از تحلیل تکنیکال نقطهای را برای بازگشت روند بازار یا قیمتی را برای ورود به سهم پیشبینی میکنند به سراغ اندیکاتورها میروند تا با گرفتن تاییدیه از آنها از پیشبینی خود مطمن شوند.

برای تشخیص و شناسایی امواج نیاز به دانش و آگاهی از تحلیل تکنیکال دارید اما در رابطه با اندیکاتورها میتوان با شناختی سطحی و دانشی کم با آنها کار کرد. اندیکاتورها را بر اساس موارد استفاده در بازار میتوان به دستههای زیر تقسیم کرد:

- Follower trend یا اندیکاتور روندنما یا دنبال کننده.

- oscillator یا اندیکاتورهای نوسان نما یا اسیلاتور

- volumeیا اندیکاتورهای حجمی

اندیکاتور شمارش امواج الیوت:

در تئوری امواج الیوت، امواج دائما بین دو فاز پیشرو و اصلاحی در حال تغییر و جابه جایی هستند. هنگام صحبت از قوانین امواج الیوت، امواج را به طور واضح برایتان بیان کردیم حال میخواهیم درباره اندیکاتور شمارش امواج الیوت صحبت کنیم.

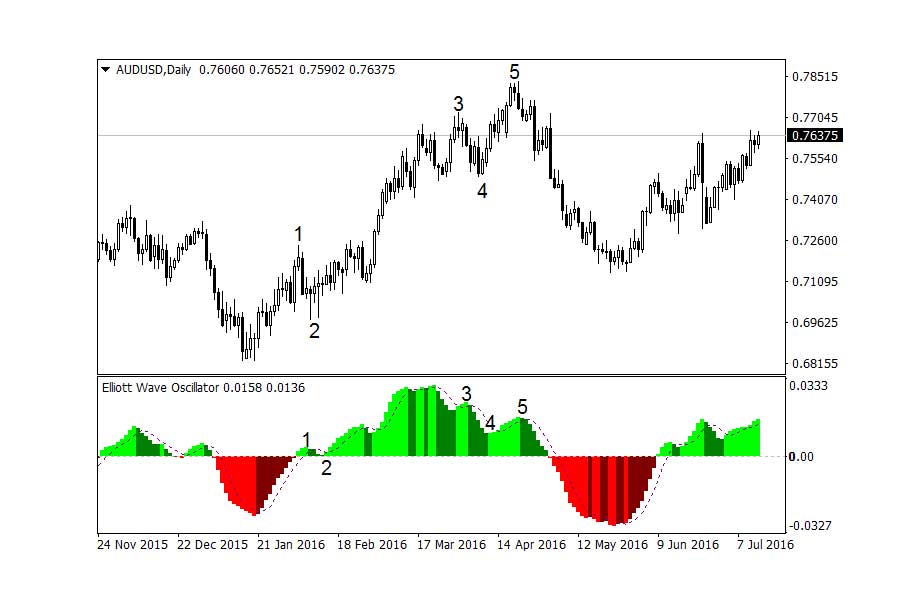

بازار هموار آرام و یکنواخت نیست و با نگاه کردن ساده به بازار و نمودارها، سخت است که موجها را از هم تشخیص دهیم بهخصوص تشخیص موج ۳ از ۵ تقریبا کار غیر ممکنی است. نمودار قیمت به تنهایی قادر نیست که قدرتهای متفاوت امواج را به نمایش بگذارد و با نگاه سطحی ممکن است تریدر در شمارش امواج دچار اشتباه شود به همین دلیل استفاده از اندیکاتور شمارش امواج الیوت ضروری است.

برای مثال دو اتوبوس را در نظر بگیرید که مقصد هردو یکی است. رانندههای این دو اتوبوس از استراتژیهای متفاوتی برای رسیدن به پایان مسیر استفاده میکنند.

اگر شخصی در مقصد و در خط پایان منتظر این دو اتوبوس باشد، قادر به تشخیص نحوهی رسیدن و الگوی رانندگی آنها در مسیر نخواهد شد و از نظر شخص بیننده هر دوی آنها در یک ساعت حرکت کردن و در مسیری یکسان رانندگی کردهاند و در آخر هر دو همزمان با یکدیگر رسیدهاند.

در هنگام بحث از بازار هم دقیقا موضوع همین است و فرد تحلیلگر ممکن است نتواند موج ۳ را از ۵ تشخیص دهد. (الگوی موج ۳ از موج ۵ بزرگتر است.)

اسیلاتور یا نوسان نما چیست

برای بهره بردن از امواج الیوت و شناسایی درست آنها نیاز به اندیکاتورها است. تا چند سال پیش ایرادی که به اندیکاتورها برای شمارش امواج الیوت وارد میشد، ناتوانی آنها در اندازهگیری نسبت تغییرات قیمت در یک موج با موج دیگر بود زیرا اندیکاتورها تنها قادر به مقایسه قیمت در مقابل قیمت هستند. بعد از سالها تحقیق و مطالعه به نوعی اندیکاتور به نام نوسان نما یا اسیلاتور دست یافتند.

اسیلاتور از طریق محاسبه تفاوت بین دو میانگین متحرک به دست میآید. برای مثال با مقایسه تفاوت یک میانگین متحرک کوتاه مدت با یک میانگین متحرک بلندمدت به افزایش قیمت میرسد.

میانگین متحرک کوتاه مدت از محاسبه تغییرات فعلی قیمت به دست میآید اما میانگین متحرک بلند مدت، تغییرات کلی قیمت را به ما نشان میدهد.

زمانی که اختلاف و تفاوت دو میانگین متحرک کوتاه مدت و بلند مدت زیاد میشود نشان دهنده این است که قیمت در حال ساختن موج سوم است به همین دلیل قیمت سریعتر حرکت میکند و نوساننمای بزرگی ایجاد میشود. اما در موج ۵ نوساننمای کوچکی داریم؛ زیرا موج در حال حرکت با سرعت قبلی است و تفاوت بین دو میانگین متحرک کم است.

امواج الیوت دقیقا مانند اتوبوسهای ما و استراتژی آنها در جاده است. یکی از اتوبوسها با سرعتی ثابت حرکت میکرد اما اتوبوس دوم با سرعتی زیاد متغییر در طول جاده در حال حرکت بود.

اسیلاتورها یا همان” نوسان نماها” یکی از زیر مجموعههای اندیکاتورها هستند که برای شمارش امواج الیوت هم از آنها استفاده میکنیم و به ما در تشخیص درست نقطه ورود کمک میکند. هدف اسیلاتورها بررسی مقدار هیجان خریداران و فروشندگان است.

نوسان نماها دارای دو محدوده اشباع خرید و اشباع فروش میباشند که در محدوده عددی ۰ تا ۱۰۰ قرار دارد. اسیلاتورها فقط قادر به تشخیص واگرایی هستند.

بسیار ممنون از توضیحات کامل و جامعتون لطفا از این مطالب بیشتر بگذارید 🙏🏻

مرسی از زمانی که گذاشتید و مطالب ما را مطالعه کردید. اگر قصد یادگیری تحلیل تکنیکال و امواج الیوت را دارید با ما در مکتبخونه همراه باشید.