انواع الگوهای کلاسیک در تحلیل تکنیال

یکی از کارهایی که هر معاملهگر به آن واقف باشد، اصول تحلیل تکنیکال است. شناخت تحلیل تکنیکال و یادگیری آن به شخص معاملهگر کمک میکند تا معاملههای بهتری داشته باشد که با سود همراه شود. در همین راستا تصمیم گرفتیم انواع الگوهای کلاسیک در تحلیل تکنیکال را برای شما بیان کنیم و به شرح و توضیح آنها بپردازیم.

انواع الگوهای کلاسیک در تحلیل تکنیکال

در بازارهای مالی و در هنگام تحلیل تکنیکال، تکنیکهای تحلیلی مختلفی وجود دارد که افراد میتوانند با استفاده از هر تکنیک، شیوه معاملاتی خودشان را کشف کنند و به معامله بپردازند. انواع الگوهای کلاسیک در تحلیل تکنیکال به این منظور کشف شدهاند که به دوستان معاملهگر کمک شود که بتوانند تحلیلهای قدرتمندتری را ارائه بدهند و در جهت کسب سود بیشتر هدایت شوند.

برخی از الگوهای کلاسیک، به مراتب بیشتر از دیگر الگوها استفاده میشوند و در این مقاله نیز سعی شدهاست به معرفی الگوهای کلاسیکی بپردازیم که بیشتر استفاده میشوند و اعتبار بالاتری نیز دارند. این الگوها را در بازار سرمایه به راحتی میتوانید تشخیص دهید ولی قبل از آن باید درک و آگاهی صحیحی از الگوها داشته باشید. همچنین این الگوها در تایم فریمهای مختلفی قابل تشخیص هستند که بیشتر افراد در تایمهای روزانه به تحلیل و بررسی آنها میپردازند.

توضیحی در خصوص الگوهای برگشتی و ادامه دهنده

باید توجه داشته باشید که تمامی الگوها در دو حالت و دو نوع قرار میگیرند که آن الگوی برگشتی و یا الگوی ادامه دهنده است.

الگوهای برگشتی یا بازگشتی در زمانی نمایان میشوند که باز قصد دارد روند خودش را تغییر دهد. برای مثال مدتی بازار به حالت صعودی بوده است، حال با ایجاد یک الگوی برگشتی بازار به قصد تغییر جهت روند، حرکت میکند و بازار از حالت صعودی خارج میشود.

در الگوهای ادامه دهنده ما مشاهدهگر یک استراحت در قیمت هستیم که پس از یک وقفه کوچک، روند قیمت سهام به حرکت خودش ادامه میدهد. برای مثال در یک روند نزولی بازار ممکن است در یک الگوی ادامه دهنده قرار بگیرد و بعد از چند روز استراحت، به حرکت نزولی خودش ادامه دهد…

الگوی سرشانه چیست؟

یکی از الگوهای برگشتی در انواع الگوهای کلاسیک در تحلیل تکنیکال، الگوی سرشانه هستند. الگوی برگشتی به این معنی است که اگر شما در روند صعودی، با این الگو برخورد کنید باید این احتمال را بدهید که روند بازار از حالت صعودی به حالت نزولی تغییر پیدا کند.

حالت دیگر نیز به همین صورت است یعنی امکان دارند شما این الگو را در یک حالت نزولی مشاهده کنید و بعد از آن میتوانید این توقع را داشته باشید که الگوی صعودی تشکیل شود. برای آن که این الگو تشکیل شود شرایطی مورد نیاز است که در ادامه به آن میپردازیم.

الگوی سرشانه چه اجزایی دارد؟

۱- قسمت سر در الگو: این قسمت بلندترین قله در این الگو است و بین دو شانه قرار میگیرد.

۲- قسمت شانهها: دو شانه که در سمت چپ و راست قله قرار میگیرد به دو صورت هم سطح و غیر هم سطح قرار میگیرد.

۳- قسمت خط گردن: زمانی که یک سر و یک شانه به هم میرسند، دو نقطه مهم را تشکیل میدهند که از این دو نقطه میتوانیم خطی را ترسیم کنیم و الگو را شناسایی کنیم.

نکتهای که حائز اهمیت است، حمایتها و مقاومتهای پیشین است که بنابر دلایلی ممکن است به دلیل حضور این حمایت و مقاومتها، هدف قیمتی الگو که تعیین کردیم، تکمیل نشود.

زمانی میتوانیم شکست خط گردن را تائید کنیم که این الگو با حجم معاملات بالا یا گپ معاملاتی به همراه یک کندل خالی بتواند این خط گردن را رد کند و سه رو پیاپی بالای آن خط معامله شکل بگیرد. معمولاً خط گردن شکسته نمیشود و این شرایط کمتر اتفاق افتاده است.

الگوی سقف دو قلو

این الگو نیز مانند الگوی قبلی، یک الگوی بازگشتی است که اگر درحالت صعودی اتفاق بیافتد، ممکن است روند قیمتی را به سمت نزول بکشاند و در حالت دوم اگر در حالت نزولی شاهد این الگو باشیم، میتوانیم امیدوار باشیم که روند قیمتی صعودی خواهد شد.

در این حالت نیز خط گردن از اهمیت بسیار زیادی برخوردار است و اگر قیمت از هر سمت خط گردن خارج شود، میتواند اهداف قیمتی بهاندازه فاصله سقف تا خط گردن را داشته باشید. البته باید به حجمها نیز توجه کنید چرا که حجم بالا میتواند این اتفاق را رقم بزند.

الگوی سقف سه قلو چیست؟

این نوع از انواع الگوهای کلاسیک در تحلیل تکنیکال نیز مانند سقف دوقلو یک الگوی برگشتی است و تفاوت چندانی با الگوی دو قلو ندارد و تمامی نکاتی که برای الگوی دو قلو بیان شد، برای الگوی سه قلو نیز اتفاق میافتد. این الگو تنها تفاوتی که دارد در دو قله یا سه قله بودن آنها است.

الگوی پرچم چیست؟

این الگو یکی از سری الگوهای کلاسیک و ادامه دهنده است. ادامه دهنده به این معنی است که روند قیمتی سهم در هر حالتی باشد، در یک مدار پرچم مانند وارد میشود و سپس از الگوی پرچم خارج میشود و به مسیر خودش ادامه میدهد. این الگو میتواند در روندهای صعودی یک فرصت خرید برای افراد باشد چرا که امید به ادامه روند وجود دارد و میتوان اهداف قیمتی بالاتری را برای آن در نظر گرفت.

البته گاهی نیز ممکن است این روند به صورت عکس خارج شود! یعنی بعد از قرار گرفتن در الگوی پرچم، روند قیمتی به حرکت خود ادامه ندهد و از سمت دیگر پرچم خارج شود. در این حالت روند قیمتی سهم تغییر پیدا میکند و ممکن است اگر در روند نزولی قرار گیرد، به این زودیها روند مثبت خودش را نبیند.

نکات الگوی پرچم:

۱- الگوی پرچم از یک قسمت که دسته پرچم نام دارد و قسمتی دیگر که خودِ پرچم میباشد، تشکیل شده است.

۲- در صورتی که الگوی قیمتی روند خودش را ادامه دهد و هم مسیر با حرکت گذشته خود الگو را بشکند، میتوانیم شاهد ادامهدار بودن روند باشیم و در صورتی که نتواند در ادامه مسیر الگو را بشکند باید منتظر این باشیم که رفتار بازگشتی آن سهم را ببینیم.

۳- هدف قیمتی در این نوع از الگوها، اول بهاندازه دسته پرچم و هدفهای بعدی بهاندازه کانال میباشد.

۴- نکته بسیار مهم این است که طول پرچم نباید بیشتر از ۵۰ درصد دسته پرچم باشد و از این میزان نباید تجاوز کند.

۵- این الگو را بیشتر زمانی مشاهده میکنیم که یک رالی قیمتی در موج صعودی یا نزولی هستیم.

۶- در مجموع باید توجه داشته باشید که روند از هر سمت پرچم خارج شود، میتواند آن روند خروج خودش را ادامه بدهد.

پرچم برگشتی چیست؟

الگوی پرچم برگشتی همانند الگوی قبلی است و تنها تفاوت ان این است که روند قیمت به شکل ادامه دهنده نیست و پس از آن که سهم از الگوی پرچم خارج شود، مخالف حرکت قبل خودش به مسیر ادامه میدهد. در واقع این الگو برعکس الگوی قبلی، یک الگوی برگشتی میباشد. این الگو در میان الگوهای کلاسیک جزو معدود الگوهایی است که روند متفاوت قبل هر نمودار را نشان میدهد.

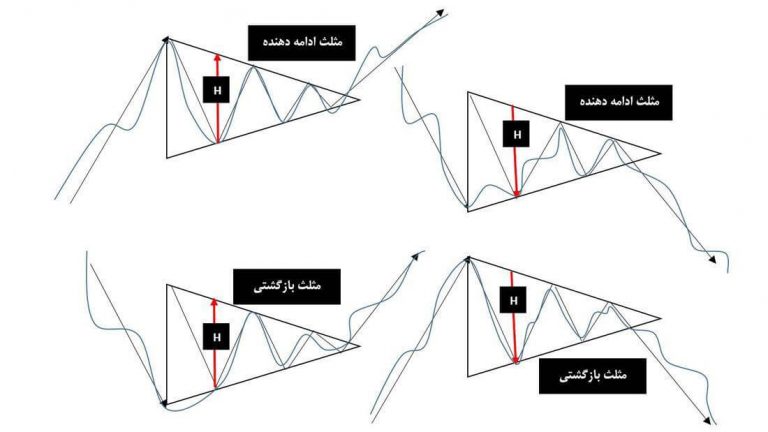

الگوی مثلث چیست؟

الگوی مثلث انواع مختلفی دارد و به یک نوع خلاصه نمیشود. در حالت کلی اگر بتوانید دو خط را به صورت همگرا به یکدیگر متصل کنید که تشکیل مثلث بدهد، جز این الگو قرار میگیرد. این الگو در هر دو حالت ادامه دهند و یا بازگشتی میتواند اقدام به حرکت کند. مهم ترین بحث آن قسمت است که باید بدانید این الگو از چه سمتی وارد مثلث میشود، به احتمال بسیار اگر الگوی از سمت بالا وارد الگو شود ممکن است از سمت پایین الگو خارج بشود.

اهداف قیمتی این الگو میتواند بهاندازه طول موج مثلث باشد و اگر روند قیمت از هر سمتی خارج بشود، میتواند به همان انداز روند خودش را ادامه بدهد.

الگوی دره نیز همانند الگوی مثلث است و تفاوت چندانی با آن ندارد و فقط در ایجاد تشکیل و شکل تشکیل تفاوت دارد که به صورت یک کنج تشکیل میشود. این الگو نیز از قوانین الگوی مثلث تبعیت میکند و همانند آن عمل میکند.

الگوی الماس در سهام

این دسته از الگوهای کلاسیک نیز از انواع الگوهای برگشتی هستند که اگر روند قیمتی در آن قرار بگیرد میتواند روند مخالف خودش را ادامه دهد؛ یعنی اگر روند صعودی داشته باشیم و پس از آن شاهد همچنین الگویی باشیم، میتوانیم این توقع را داشته باشیم که قیمت به سمت مخالف خود یعنی به حالت نزولی دربیاید و حرکت کند.

الگوی فنجان و دسته چیست؟

این الگو معمولاً در روندهای صعودی دیده میشود و معمولاً الگوی در یک قسمت فنجون شکل وارد میشود و پس از آن بهاندازه قعر الگو، از فنجان خارج میشود و روند صعودی خودش را ادامه میدهد. این الگو میتواند بدون دسته فنجان نیز باشد اما معمولاً در قسمت راست فنجان یک دسته کوچک نیز مشاهده میکنیم. در این الگو دو برخورد بار خط گردن به وجود میاید و در برخورد سوم، خط گردن شکسته میشود و روند به حرکت صعودی خودش ادامه میدهد.

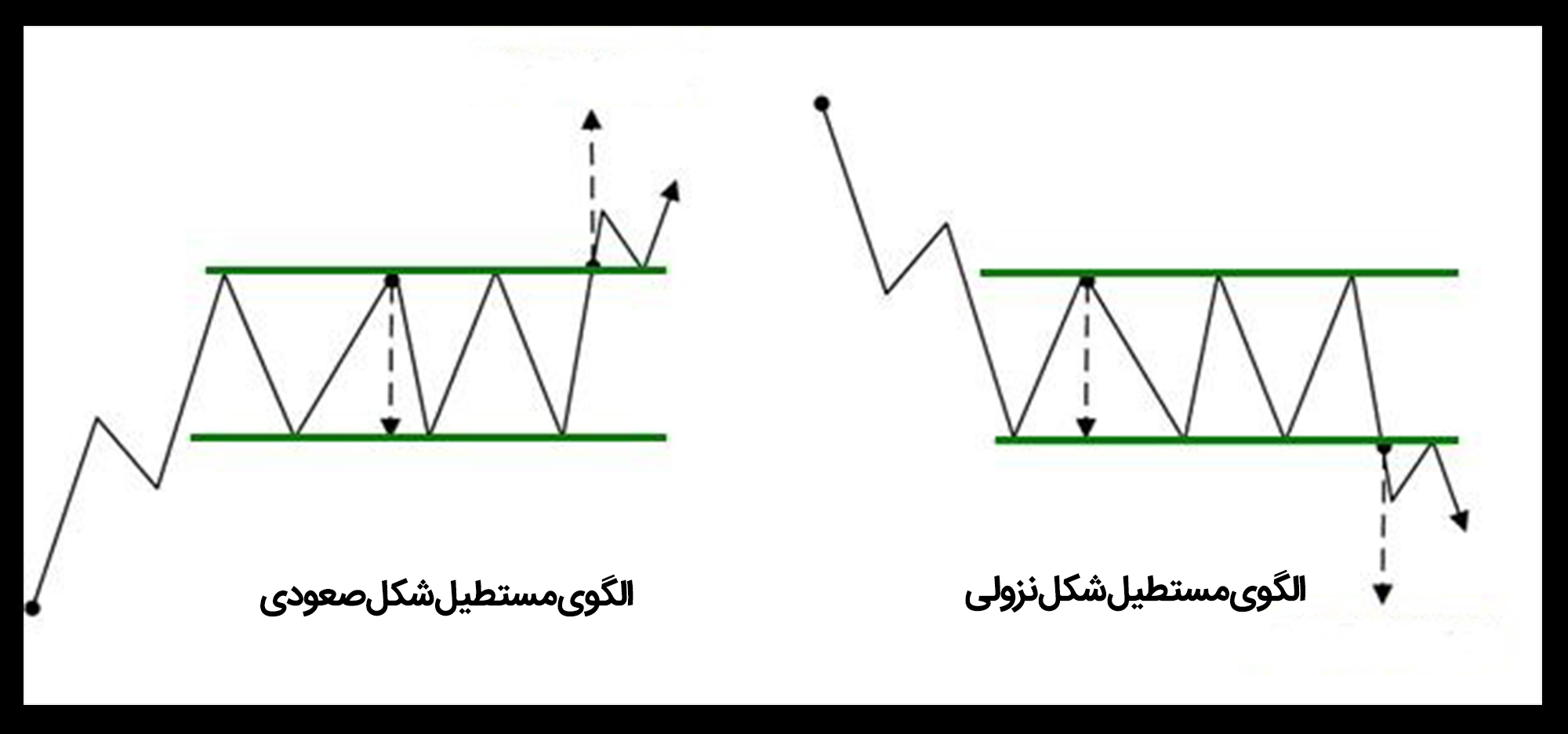

الگوی مستطیل

این الگو بستگی به خروج قیمت سهم دارد و اگر از بالای آن خارج شود میتوانیم شاهد یک حرکت صعودی باشیم و اگر از کف مستطیل خارج شود میتوانیم مشاهدهگر یک روند نزولی باشیم. معمولاً روند قیمتی پس از خروج از مستطیل، بهاندازه عرض مستطیل میتواند به حرکت خودش ادامه بدهد.

الگوی نموداری چیست؟

هنگامی که در یک بازار صعودی قرار میگیریم، روند بازار به شکل نوسانی و با داشتن اوج و فرودهایی افزایش پیدا میکند. در بازارهای نزولی نیز این روند به سمت کاهشی شدن حرکت میکند و در آن اوج و فرودهایی نیز دیده میشود.

گاهی نیز ممکن است شاهد روندی باشیم که قیمت نه به افزایشی شدن تمایل داشته باشد و نه بخواهد به سمت نزولی بودن تمایلی داشته باشد. این حالت، یک روند رنج و درجا زدن است و قیمت بدون هیچ روند خاصی در حال نوسان است.

این اهمیت ندارد که در چه مرحله و روندی قرار داریم، بلکه نکته حائز اهمیت این است که بدانیم این بازار و این روندها از یکسری الگو پیروی میکنند. انواع الگوهای کلاسیک در تحلیل تکنیکال به ما کمک میکنند که روند قیمتی سهمهای مختلف را شناسایی کنیم و در مسیر آن حرکت نماییم.

این همان چیزی است که ما به آن الگوی نمودار میگوییم. در چنین حالتی شخص سرمایهگذار و معاملهگر میداند که باید از رفتار این الگوها پیروی کند و اگر میخواهد سود بیشتری به دست بیارد باید در جهت این الگوها حرکت کنند و قبل از هرگونه معامله به دنبال بهترین نقاط ورود و خروج باشد.

چرا باید از انواع الگوهای کلاسیک در بازار استفاده کنیم؟

معاملهگران در طی صد سال گذشته، روند قیمتها را بررسی کردهاند و متوجه شدهاند که قیمتها از یک روند پیروی میکنند و در نهایت چندین الگو را کشف کردهاند.

شاید این سؤال برای شما به وجود بیاید که چرا روند قیمتی از الگوها پیروی میکنند و تغییری در شیوه رفتار آنها به وجود نمیآید. پاسخ سؤال شما ساده است. این الگوها از رفتار انسانها ساخته شدهاست و با بررسی رفتار انسانها در قیمتهای مختلف این الگوها کشف شدهاند؛ طبیعت انسانها نیز به هیچ عنوان تغییر نخواهد کرد و به همین دلیل الگوهای کلاسیک اعتبار بسیار زیادی در تحلیل تکنیکال دارند.

باید به بازار با نگاه روانشناسانه نیز توجه نماییم و رفتار انسانها را مورد ارزیابی قرار دهیم.

در انتها امیدواریم این مطلب برای شما مفید واقع شده باشد. در صورتی که نیاز به مشاور رایگان هستید و میخواهید به جواب سؤالات خود برسید حتماً با کارشناسان ما در ارتباط باشید. کارشناسان ما به صورت شبانهروزی آماده پاسخگویی به شما عزیزان میباشند.